よくあるご質問

Q1.住所等が変わったので手続きをしたい。

転居等により届出住所に変更が生じた場合、企業型加入のお客様は、企業の担当者あるいは運営管理機関にお申し出ください。個人型加入のお客様は受付金融機関にお申し出ください。

なお、並行して加入している他のプランがある場合は、それぞれの加入者番号ごとにお手続きが必要となります。

企業を退職された方はWeb上でも手続ができます。

ご利用にあたっては専用のユーザーID・暗証番号・生年月日が必要となります。

Q2.Webにログインできない。

ページ右上の「確定拠出年金Webサービス ログイン」から、ヘルプ;ログインでお困りの方へをご参照ください。

Q3.掛金の商品の割合を変更したい。

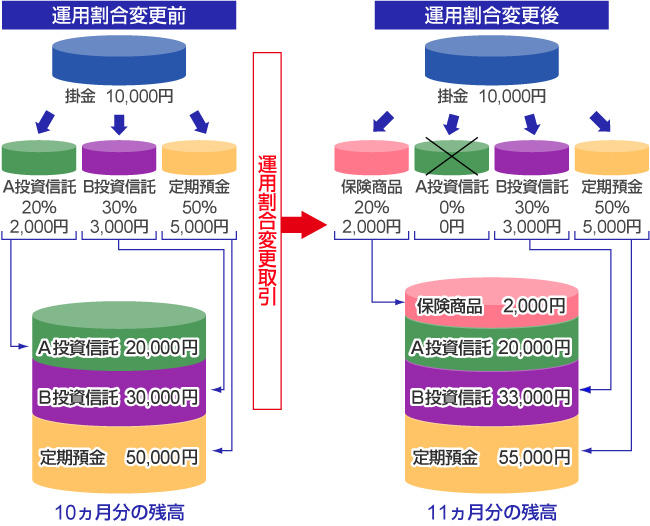

掛金で購入する商品の割合の変更は、運用割合変更の手続きとなります。

お手続きはコールセンターまたはWebでのお手続きとなりますので、ご利用にあたっては専用のユーザーID・暗証番号・生年月日が必要となります。

Webでの変更の場合は、ページ右上の「確定拠出年金Webサービス ログイン」からご利用ください。

なお、並行して加入している他のプランがありそれぞれの運用割合を変更する場合は、加入者番号ごとにお手続きが必要となります。

【運用割合変更取引のイメージ】※時価の変動は考慮しておりません。

Q4.運用商品預替(スイッチング)をしたい。

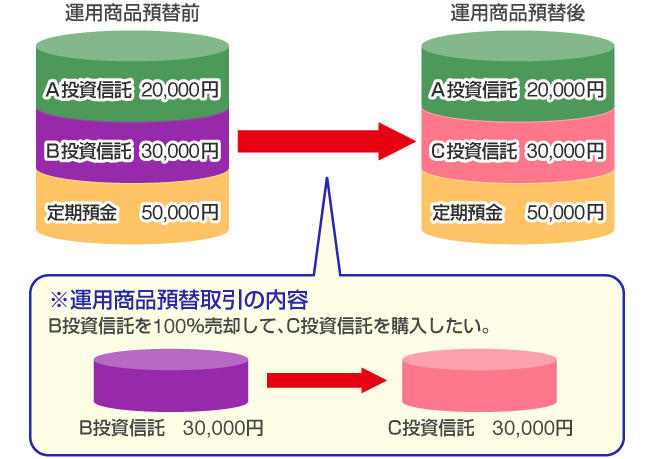

運用商品預替のお手続きは、既に運用が行われている商品の一部を売却し、その売却代金で他の商品を購入する手続きとなります。

お手続きはコールセンターまたはWebでのお手続きとなりますので、ご利用にあたっては専用のユーザーID・暗証番号・生年月日が必要となります。

Webでの変更の場合は、ページ右上の「確定拠出年金Webサービス ログイン」からご利用ください。

※並行して加入している他のプランがある場合は、必要に応じてそれぞれの加入者番号ごとにお手続きが必要となります。

【運用商品預替取引のイメージ】※時価の変動は考慮しておりません。

Q5.給付はどういう時に受けられますか?

詳細はこちらをご覧ください。

Q6.老齢給付金を受け取りたい。

詳細はこちらをご覧ください。

Q7.加入者が亡くなったので手続きをしたい。

詳細はこちらをご覧ください。

Q8.老齢給付金にかかる税金について確認したい。(一時金)

詳細はこちらをご覧ください。

Q9.老齢給付金にかかる税金について確認したい。(老齢年金)

詳細はこちらをご覧ください。

Q10.残高を調べてほしい。(知りたい)

資産評価額を教えてほしい。(知りたい)

コールセンターまたはWebで、照会できます。

ご利用にあたっては専用のユーザーID・暗証番号・生年月日が必要となります。

Webでの照会の場合は、ページ右上の「確定拠出年金Webサービス ログイン」からご利用ください。

また毎年お届けしている「確定拠出年金・残高のお知らせ」でも作成基準日時点での残高が確認できます。

※並行して加入している他のプランがある場合は、必要に応じてそれぞれの加入者番号ごとの確認が必要となります。

Q11.暗証番号が使えない。

ユーザーID・暗証番号(パスワード)を失念した等の場合は以下のお手続きにより再度Webをご利用いただけるようになります。

| お手続き | お手続きの内容 | お手続きの方法 |

|---|---|---|

| ユーザーID再発行 | 新たなユーザーIDが発行され、暗証番号も初期化されます。 | Web・コールセンターではお客様ご自身で手続きができます。 または以下にお申し出いただくことでも受付いたします。

|

| ユーザーID再通知 | 現在のユーザーIDをお知らせします。暗証番号は再設定していただきます。(現在の暗証番号を再設定することも可能です) | Webでのみ手続きができます。 (メールアドレス登録を行っている場合に限ります) |

なお、ユーザーID・新しい暗証番号(パスワード)が発行された際には、安全のために速やかに暗証番号(パスワード)を変更されることをお勧めいたします。

Q12.「還付振込通知書」が届いたが、これは何か?

「還付振込通知書」は、掛金返還のお知らせです。

個人型年金の掛金を拠出する資格がない月の掛金の拠出があった場合、この掛金を返還しております。

Q13.「確定拠出年金の加入者資格喪失のお知らせ」が届いたがどうしたらいいか。

退職した(する)がどうしたらいいか。

各種お手続きについて;企業を退職された方をご参照ください。

Q14.手数料にかかる消費税の算出方法について教えてほしい。(知りたい)

2019年10月に消費税率が、現行の8%(地方消費税を含めた税率)から 10%(地方消費税を含めた税率)に引き上げられました。

手数料にかかる消費税額の算出方法について、2019年10月の消費税率引上げ前後を例にとってご説明いたします。

(注1)年金受給者手数料について、「1回あたり」で決めている場合についても月割で計算対象月の消費税率を適用

- <手数料種類について>

-

-

1.掛金内枠手数料

掛金から一定額(*)を運営管理機関・資産管理機関手数料として充当するものです。

- (*)一定額とは

- 「プラン単位(規約単位)」または「プラン(規約)に属する企業の単位」に全加入者一律の額です。

-

2.資産取崩手数料

年1回(運営管理機関の決算時期)のタイミングで、「プラン単位(規約単位)」または「プラン(規約)に属する企業の単位」に全加入者一律の額を資産取崩手数料の対象期間に応じ個人別管理資産を売却して運営管理機関・資産管理機関手数料に充当するものです。

-

3.年金受給者手数料

年金給付額から一定額(*)を運営管理機関・資産管理機関手数料として充当するものです。

- (*)一定額とは

- 「プラン単位(規約単位)」または「プラン(規約)に属する企業の単位」に全加入者一律の額、または年金額に「プラン単位(規約単位)」または「プラン(規約)に属する企業の単位」に全加入者一律の率を乗じた額です。

-

4.給付事務手数料

資産管理機関から給付金を送金する際に、一時金額や年金額から「プラン単位(規約単位)」または「プラン(規約)に属する企業の単位」に全加入者一律の額を資産管理機関手数料に充当するものです。

-

(当記載は法令・税制等の改定により、将来変更される可能性があります。)